Содержание

- Эквайринг: плюсы и минусы

- Для чего нужен эквайринг

- Как работает эквайринг

- Как подключить эквайринг

- Сколько это стоит

Эквайринг (в английском аcquiring означает «приспособление») — это технология, позволяющая принимать платежи, а клиенту расплачиваться за покупку безналичным способом – пластиковой картой. Система эквайринга дает возможность осуществлять быстрый оборот денежных средств между клиентом и бизнесом. Эквайринг применяют и в обычных торговых точках, и в интернет-магазинах. За определённую комиссию деньги мгновенно списываются с карт покупателей и переводятся на эквайринг счёт продавца в банке.

Подробнее об эквайринге, его видах и о том, что означает эквайринг, что такое обратный эквайринг расскажем в нашей статье. Простыми словами раскроем понятие эквайринга, схему его работы и преимущества для ИП и ООО.

Эквайринг: плюсы и минусы

Основная цель подключения – обеспечить возможностью принимать платежи и проводить оплату через эквайринг за товары и услуги. Причём не только картами, но и любыми связанными устройствами: смарт-часами, браслетами или смартфонами.

Рассмотрим некоторые преимущества эквайринга:

Плюсы эквайринга для продавца:

- меньше платит за инкассацию;

- защищает себя от поддельных купюр;

- повышает продажи в среднем на 10–15%;

- обслуживает покупателей быстрее и повышает их приток.

Плюсы эквайринга для покупателя:

- может расплатиться, не имея наличных;

- меньше стоит в очереди;

- оплачивает безопасно – не получит на сдачу фальшивую купюру или неправильную сумму.

Покупатель ничего не платит, оплата по эквайрингу ложится на плечи продавца. Она складывается из оборота эквайринга, комиссий банку за обслуживание, оплаты оборудования при аренде или покупке и дополнительных расходов, например, на ремонт при выходе терминала из строя.

Для чего нужен эквайринг?

Если значение системы эквайринга для покупателя товара или услуги – это только возможность оплатить картой на месте или онлайн, то для продавца всё немного сложнее – чтобы, например, в магазине заработал приём безналичной оплаты, нужно заключить договор с банком, купить или арендовать специальное оборудование, научить сотрудников обращаться с ним. И при этом неплохо бы сэкономить на комиссиях, ведь эквайринг в России – услуга платная.

Чтобы начать принимать безналичные платежи с карт покупателей ИП, ООО или самозанятым нужен эквайринг и сегодня эти технологии, по мере развития эквайринга, используют практически в любой сфере:

- в обычных и интернет-магазинах;

- на заправках;

- в кафе, ресторанах;

- в аптеках;

- при курьерской доставке и т.д.

Сложно представить гипермаркет без терминала или небольшие магазинчики, которые используют платежный эквайринг, если не хотят потерять клиентов и планируют увеличить прибыль.

Функции и схема работы эквайринга

При оплате в магазине через эквайринг (торговый эквайринг) используется карта или связанное с картсчётом устройство и терминал, а в интернет-магазине для оплаты покупатель «переходит» в платёжный шлюз и вводит реквизиты карты. Но это упрощенная схема эквайринга, далее расскажем подробнее, как происходит эквайринг.

Как выглядит эквайринг система: участники

Всего участников может быть до пяти:

- Покупатель. Его задача – использовать карту или связанные со счётом устройства на терминале.

- Продавец. Он размещает терминал или другое оборудование так, чтобы покупатель смог им воспользоваться. Если это интернет-магазин, то организует на сайте возможность приёма оплаты онлайн.

- Банк-эквайер. С ним продавец заключает договор эквайринга. В этом банке открывается расчетный счет, куда поступают деньги с эквайринга. Также банк-эквайер выдает ID эквайера — это идентификационный код продавца, состоящий из уникальных символов, для верификации приёма оплаты – списания средств с карты покупателя и зачисление на счёт продавца.

- Банк-эмитент. В нём выпущена карта покупателя. Его задача в процессе эквайринга – проверить, возможно ли списание суммы, и перечислить её банку-эквайеру со счета держателя. Иногда эквайер и эмитент – один банк, но это не значит, что он не проверит карту.

- Платёжная система или эквайринг агрегатор. Ее функции заключаются в проверке возможности оплаты картой. Например, покупатель хочет использовать выпущенную за рубежом карту, но у продавца нет технической возможности принять её – в этом случае система пришлет отказ.

Есть еще один участник эквайринга – компания-посредник, в которой продавец может взять в аренду/купить оборудование для приёма безналичной оплаты и подключить услугу. Такую же услугу предлагают многие банки, которые называются эквайерами. Но продавец не ограничен законом – он может приобрести оборудование и подключиться там, где посчитает нужным. Например, в компании LIFE PAY можно купить или арендовать оборудование и подключить разные виды торгового эквайринга при наличии счета в любом банке.

Как работает эквайринг?

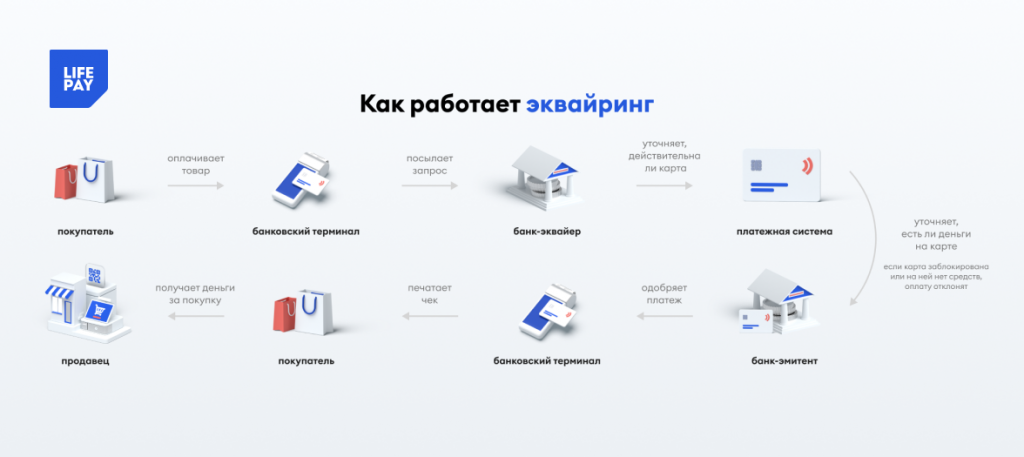

Схема работы эквайринга выглядит так:

- покупатель на терминале оплачивает товар картой, смартфоном или часами;

- в банк-эквайер, с которым у продавца заключён договор, уходит запрос;

- он уточняет в платёжной системе, действительна ли карта;

- если она выпущена другим банком (эмитентом), ещё один запрос уходит ему;

- банк-эмитент проверяет, не заблокирована ли карта, есть ли на счету средства для оплаты, и одобряет или отклоняет платёж;

- если платеж одобрен, посылает ответ на банковский терминал;

- он печатает чек, а деньги по эквайрингу списываются с карты и уходят на счёт продавца (не сразу, обслуживающий банк перечисляет как бы свои деньги, если карта выпущена другим банком, а расходы ему позже возмещает эмитент).

Операции эквайринга занимают несколько секунд. Кроме того, если карта, которую предъявляет покупатель, выпущена тем же банком, где подключён эквайринг, цепочка уменьшается.

Какое оборудование нужно для эквайринга?

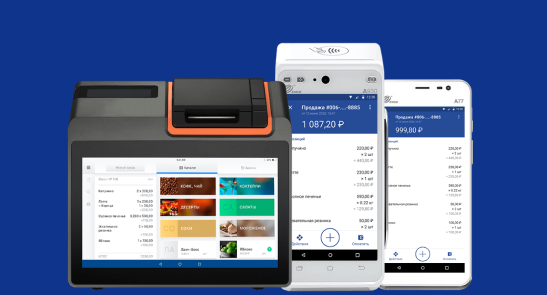

На примере технологии эквайринга от компании LIFE PAY рассмотрим, какое оборудование можно подобрать для разных видов бизнеса:

- Стационарные терминалы. Они используются в магазинах, гостиницах, отелях, салонах красоты и др. Подключаются к онлайн-кассе, оплачивать можно картами разных платежных систем или через СБП. POS-терминал подключён к интернету, имеет встроенный принтер для печати чека, включается в розетку.

- Мобильные платёжные терминалы. Их отличие в том, что они могут работать без подключения по проводам. Переносное устройство подходит для тех, кто продаёт товар или оказывает услуги на выезде, например курьерских служб, так как работает от аккумуляторов, поддерживает мобильный интернет.

- Пин-пад. Миниатюрное и недорогое устройство, бывает проводным и переносным, соединяется с кассой и использует её принтер, работает через интернет.

- СБП. Не относится к оборудованию, но тоже позволяет принимать безналичные платежи по QR-коду или ссылке. Система быстрых платежей в LIFE PAY обойдется в 2,5 раза дешевле, чем обычный эквайринг. Могут использовать торговые точки, интернет-магазины, курьеры, логистические компании.

- Касса со встроенным эквайрингом. Оборудование 2-в-1 – позволяет соблюсти 54-ФЗ, одновременно формирует кассовый чек и принимает безналичную оплату. Неудобна при стационарной торговле, особенно в крупных магазинах с большим потоком покупателей – приходится каждый раз доставать кассу и подносить ее покупателю или забирать платежные карты, на что согласны не все.

- SoftPOS. Это специальная программа на смартфон, которая превращает его в банковский терминал. Удобна при торговле на выезде и для небольших магазинов, курьеров. Для приема оплаты подходят любые телефоны на ОС Android и с NFC-модулем.

Преимущества эквайринга в том, что для приёма платежей в интернет-магазинах терминалы не нужны. LIFE PAY предлагает для этого размещение специальной формы на сайте клиента: «кнопка оплаты» с карт разных платежных систем, оплата через СБП и другие варианты. Их можно даже не интегрировать, а просто выставлять платёжные ссылки покупателям.

Виды эквайринга

Эквайринг в общем понимании представляет собой систему приема безналичных платежей от клиентов через онлайн соединения между банками продавца и покупателя. В зависимости от способов такого соединения между банками и способов доступа к банковскому счету клиента эквайринг подразделяется на виды:

Торговый эквайринг

Используется в магазинах – покупатель подносит карту к терминалу и получает чек после списания денег со счёта. Также под это определение попадает оплата по QR-коду – покупатель наводит телефон на код, который ему показывает продавец на своём телефоне или планшете. Для этого не нужен терминал, но для торговых точек с большой проходимостью такой способ не подходит.

Мобильный эквайринг

Отличается тем, что оплата через эквайринг принимается в любом месте, а не в стационарной торговой точке. Его используют курьеры, службы такси, выездная торговля.

Интернет-эквайринг

Это та самая кнопка оплаты на сайте – никуда не нужно прикладывать карту или смартфон, а просто указать в форме данные карты: её номер, срок действия и CVC/CVV код.

Существует ещё ATM-эквайринг, но он используется не для оплаты товаров и услуг. Эта система применяется в банкоматах или терминалах – для выдачи наличных, оплаты услуг, например интернета и мобильной связи.

Обратный эквайринг

Простыми словами обратный эквайринг — это возможность безналичных расчетов с населением за те или иные товары и услуги. Например, за сдачу сельхозпродукции или вторсырья в пункты приема. При этом, обратный эквайринг позволяет переводить средства поставщикам на личную карту физлица любого банка, по номеру карты или номеру телефона через СБП. Развитие эквайринга в России идет очень быстрыми темпами и как следствие появилось это уникальное решение для компаний занимающихся сбором и скупкой продукции у населения.

Кому подойдет эквайринг?

Подключить платежи через эквайринг в России может любой бизнес, который хочет принимать оплату картами. Для каждого продавца – свой вид эквайринга и своё оборудование. Но в 2022 году по закону в России принимать карты платёжной системы Мир обязаны те торговые точки, которые:

- получили прибыль за год от 20 млн руб. и более;

- получили прибыль по каждой торговой точке от 5 млн руб. и более.

По остальным платёжным системам требований нет. Например, карты Visa или MasterCard продавец может и не принимать оплату через эквайринг, но, само собой, в этом случае уменьшится поток покупателей.

Система эквайринга в России подходит не для любого вида бизнеса. Например, оплатить картой в интернет-магазине электронные сигареты или алкогольную продукцию нельзя. Проверка продавца – забота обслуживающего банка. Перед подключением он уточнит, не будет ли реализовываться контрафактная продукция или товар, который нарушает авторские права. Кроме единых требований закона каждый банк может выдвигать свои условия и устраивать дополнительные проверки перед подключением.

Как подключить эквайринг?

Есть два варианта подключения:

- Заключить договор с банком. Продавец выбирает тариф и заключает договор. Счёт, куда будет поступать оплата, может быть здесь же или в другом банке, но во втором случае за переводы банк-эквайер часто удерживает комиссию.

- Обратиться к платёжному агрегатору – посреднику между продавцом и банком. При заключении договора с LIFE PAY можно использовать существующий счёт в любом банке, оборудование – купить или арендовать, а специалисты быстро установят, настроят его в магазине и обучат сотрудников как пользоваться эквайрингом и принимать платежи онлайн.

В обоих случаях заявку можно подать онлайн. Если счёта в банке нет, понадобятся паспорт ИП или учредителя (для ООО), лицензии, правоустанавливающие документы, свидетельство о регистрации.

При приёме безналичных платежей через эквайринг в сфере e-commerce нужен еще и промежуточный счёт, привязанный к расчётному счёту в банке. Его называют Merchant ID, эквайеру он нужен, чтобы зачислять, например, те средства, которыми покупатель оплатил на сайте в нерабочее время банка.

Сколько стоит эквайринг?

Сумма зависит от месячного оборота торговой точки, сферы деятельности, количества терминалов.

Ставка эквайринга

Ставка – это комиссия эквайера, которую платит продавец. Банк или платёжный агрегатор назначают её самостоятельно. C 2022 года для определенных типов бизнеса она не может превышать 1%. Это:

- реализация продуктов, потребительских товаров в розницу;

- медицинские и жилищно-коммунальные услуги;

- пассажирские перевозки;

- продажа топлива, медицинских препаратов;

- образовательные услуги;

- услуги отелей, дворцов культуры.

Ставки обычно ниже по операциям торгового эквайринга. Они могут быть фиксированными или плавающими – увеличиваться или уменьшаться в зависимости от оборота.

Для сравнения: в LIFE PAY минимальная ставка – 1,2%, в МТС Банке – от 1,69%, в Росбанке – от 1,6%.

Дополнительные расходы

Есть дополнительные платежи, например за:

- аренда оборудования;

- обслуживание терминала;

- оборот эквайринга;

- дополнительная комиссия на терминал при несоблюдении оборота;

- комиссии за снятие наличных или зачисление денег на счёт продавца.

Чаще всего бесплатно эквайер предоставляет такие услуги:

- подключение оборудования;

- обучение сотрудников;

- эквайринг платежных карт

- консультационная поддержка.

При заключении договора с банком или платежным сервисом дешевле пользоваться оборудованием от него. Например, в базовом тарифе LIFE PAY предлагает комиссию 1,2%, если взять терминал там же, но если покупать оборудование у партнеров или ставить свое, то ставка может измениться.

Комиссия эквайера

Банки обычно предлагают несколько тарифов. Самый простой рассчитан на небольшую торговую точку с оборотом в среднем до 500 тыс. руб. в месяц. В банках бывают специальные тарифы для определённого бизнеса – фастфудов, супермаркетов и др.

Чем отличаются разные тарифы:

- ставкой эквайринга – в базовых она ниже;

- комиссией за зачисление денег на счёт – чем выше тариф, тем больше придётся платить;

- дополнительными комиссиями на терминал – например, может удерживаться определённая сумма при невыполнении лимита оборота, и этот лимит минимальный в базовых тарифах.

Кроме того, при подключении РКО в банке дополнительную комиссию продавец может платить за платежи на счета физлиц, снятие наличных со счёта, формирование платёжных поручений.

Терминал эквайера

Эквайринг – самостоятельная услуга, которая не связана с работой через кассу. Но законодательство обязывает большинство предпринимателей и юрлиц фиксировать приём оплаты и выдавать покупателям и клиентам фискальные чеки, за исключением небольшого перечня видов деятельности, освобождённых от применения касс.

Терминал можно подключить вне зависимости от того, использует продавец кассу эквайера или нет. Например, это вариант для ИП, который занимается разносной торговлей и не обязан использовать ККТ, но хочет принимать карты для оплаты. Для этого ему нужно заключить договор с банком или платёжным агрегатором, купить или арендовать терминал, иметь открытый счет, куда поступают деньги с эквайринга ИП.

Но если продавец обязан использовать кассу, подключение к системе эквайринга не заменит её. Те, кто не освобождён от применения ККТ, могут принимать деньги по эквайрингу через отдельные терминалы или использовать кассы со встроенными эквайринговыми терминалами.

Как сэкономить на эквайринге

При подключении можно сэкономить:

- Не покупать оборудование, а взять его в аренду. В LIFE PAY можно арендовать смарт-терминал и платить комиссию от 1,2% месяц.

- Принимать оплату через СБП. Ставка – 0–0,7%, деньги на счёт поступают моментально, не нужно покупать или арендовать терминал. Этот вариант не подойдёт для крупных магазинов с большой проходимостью покупателей, но его можно добавить как ещё один способ оплаты.

- Уточнить, не относится ли ваш бизнес ко льготным. Возможно, для вас ставка эквайринга не может быть выше 1%.

- Подключать эквайринг там же, где открыт р/с. Большинство банков возьмут дополнительную комиссию за операции эквайринга, если р/с куда поступают деньги с эквайринга открыт в стороннем банке.

- Не экономить на оборудовании. Например, у самых дешевых терминалов может быть истёкший сертификат безопасности, и его никто не примет на обслуживание. В итоге расходы будут выше.

- Организовать бесконтактные платежи. Обычно комиссия по ним ниже, чем по транзакциям с пластиковыми картами.

Устанавливать оборудование самостоятельно тоже опасно – лучше доверить это специалисту, для этого нужен договор с банком или посредником. Тем более, многие эквайеры делают это бесплатно при условии аренды или покупки оборудования у них.

НАЗАД К БЛОГУ

НАЗАД К БЛОГУ